大宗商品分析2025年1月第二期

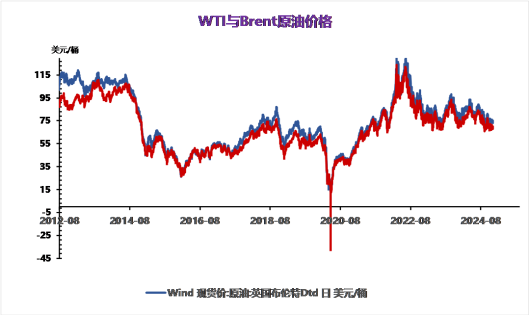

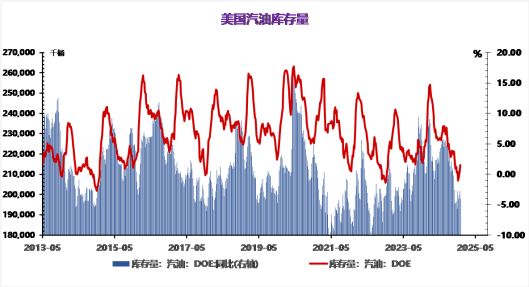

截至昨日收盘,Brent结算价76.92美元/桶,涨1.00%;WTI结算价73.92美元/桶,涨0.82%;SC结算价584.30元/桶,跌0.51%。

宏观上,昨日无重要宏观数据发布,市场聚焦在周五晚间的非农就业数据。若与ADP同样超预期减少,将增加市场对劳动力需求走弱的担忧。在非农数据公布前,市场交易趋于谨慎,近期美股在结束年后补仓行为后转跌,对油价的支撑减弱。中国统计局发布数据显示12月CPI同比增长0.1%,PPI同比增长-2.3%,需求不足制约价格的增长。

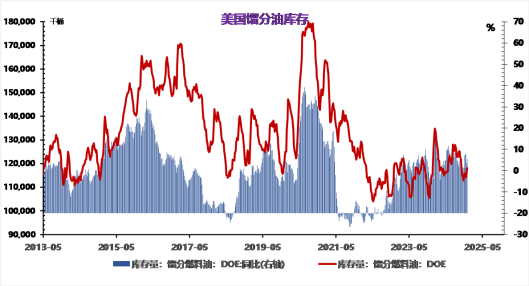

基本面上,在加州发生大火后,美国加利福尼亚州官媒表示加州石油和天然气管道并没有因火灾而停运。由于加州并不是炼厂的聚集区和主要原油进出口港区,且目前也未报告有直接损失,美国加州大火对油价的影响有限。伊拉克国家石油组织SOMO表示将去往亚洲的巴士拉中油价格上升65美分/桶至升水0.05美元/桶。

在伊朗出口因制裁而减少的情况下,中东国家纷纷提高了去往亚洲的官价。如果伊朗出口问题不能得到有效解决,原油成本的上升将打压炼厂开工率。乌克兰议会提出了一项草案,旨在阻止俄罗斯原油通过乌克兰领土运往斯洛伐克和匈牙利。

地缘政治上,中东局势和俄乌局势均未有进一步发展,市场关注于特朗普上台后是否会改变美国对两个现场的态度。目前的地缘局势整体稳定,地缘溢价不高。

总体上,昨日油价反弹重回周内高位,市场维持乐观情绪。不过目前原油缺乏进一步突破的驱动,进一步上行空间不足。若无进一步利好支撑,油价将高位回落,关注今晚美国非农数据。

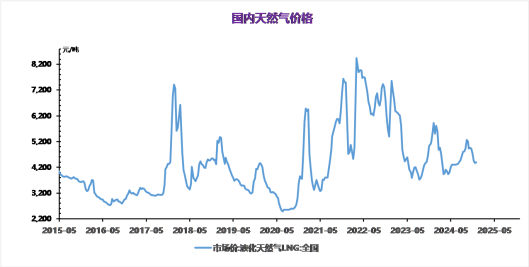

本周全国LNG市场价格稳中涨跌互现。国产气方面,受冷空气来袭和部分地区供应缩减利好,局部有小规模补库情况,低价液有意回涨,但因需求增量支撑不足,终端接货对价格敏感性较高,多逢低采买,液价整体持稳为主,仅部分低价及库存无压上游价格有窄幅上探,个别出货不佳液厂仍有补跌,整体来看,国产气价格呈现震荡上探走势。进口气方面,由于船期到港密集,窗口期资源出货紧迫性较强,同时部分前期高价持稳接收站,价格较周边低价国产气存在劣势,装车量下滑,华东及华南区内均有部分接收站补跌30-170元/吨。

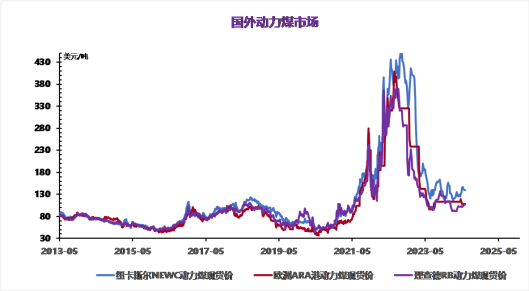

动力煤

本周,北港动力煤价格低位反弹,重回港口电煤长协合理价格区间上方。根据iFind数据显示,截至1月2日,北港5500K报价765元/吨,周环比上涨5元/吨。2024年底,主产区煤矿减产情况有所增多,不过和往年相比,今年由于山西省上半年安检减产幅度较大,12月部分煤矿年度生产目标仍有结余使得今年年底减产幅度不及常年。进入新一年度以后,因完成年度任务暂停产销的煤矿逐渐复产,动力煤供应开始恢复,货源的增多使得下游采购热情有所下降,预计将对煤价反弹带来一定抑制。

进口方面,根据钢联统计,2024年12月截至29日,我国海运煤到港量3179.5万吨,折合日均到港113.6万吨,较1月份的日均126.5万吨环比下滑,但仍处于年内较高水平,我国外贸煤进口量依然充足,对沿海城市终端的采购形成补充。

需求方面,12月底国内气温略有回暖,电煤日耗有所下滑,根据资讯机构统计,截至1月26日,内陆17省电厂日耗为410.9万吨,周环比降25.5万吨;沿海8省电厂日耗为217.8万吨,周环比降4.2万吨。另外,国家气候中心12月更新的1月气候预测报告显示,今年1月全国大部地区气温接近常年同期到偏高,局部地区气温较常年同期偏高1~2℃,今冬明春电煤预期料难有超预期表现。

库存方面,根据iFind统计,截至1月2日,环渤海9港总库存2539.3万吨,周环比降134.9万吨,与去年同期库存基本持平,仍处于近5年内的高位。

综上,动力煤供需格局并未迎来好转,但随着港口煤价跌入长协区间,市场采购需求阶段性释放,带动煤价止跌企稳,预计本轮动力煤价格反弹空间有限,近期或仍维持低位运行。

焦煤

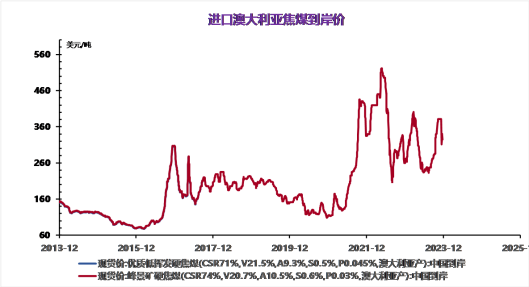

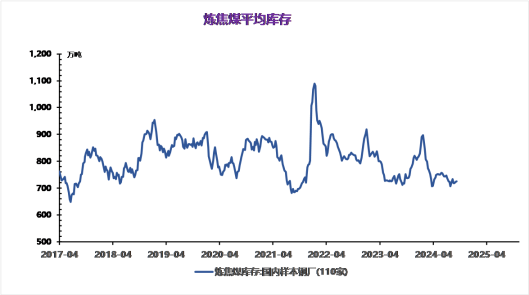

现货市场方面,受焦炭第六轮降价落地影响,焦煤竞拍氛围整体偏淡,价格承压下行,目前市场对于焦炭仍有降价预期,炼焦煤现货依然处于下行通道。从供应端来看,2024年底焦煤产量下滑,但和往年相比,由于2024年上半年山西省“三超”整治,部分炼焦煤矿年度生产计划仍有结余,导致2024年末焦煤减产幅度不及预期。进口方面,去年底甘其毛都口岸日通车数降至400车左右,而进入1月以后通车数明显改善,1月1日~7日期间累计通关4655车,除去闭关天数外,日均通车数回升至931车,2025年整体进口预计仍会维持高位,焦煤中长期基本面压力依然存在。需求方面,近几周来下游需求持续走弱,钢厂铁水产量下滑且对原材料采取压价采购态度,使得焦炭产量边际小幅下滑,截至1月3日当周,全样本焦化厂和钢厂焦炭合计日均产量112.45万吨,周环比小幅下降0.07万吨。整体来看,焦煤基本面压力仍存,且政策空窗期内,宏观向上驱动有限,焦煤主力合约维持低位运行,继续关注春节前政策端情况。

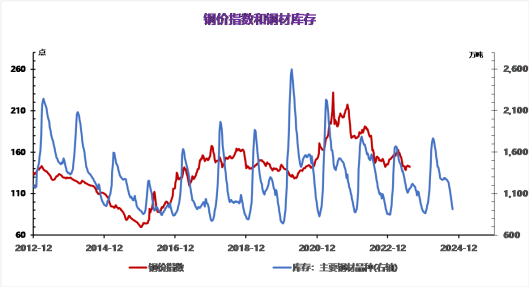

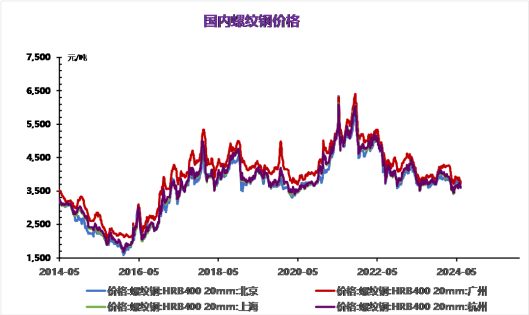

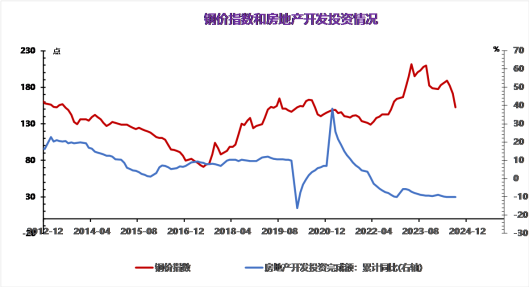

市场情绪趋弱,黑色金属集体昨日冲高回落,而螺纹钢供需格局延续淡季走弱态势,库存再度增加,建筑钢厂生产趋弱,螺纹钢周产量环比降10.29万吨,供应持续收缩并降至低位,低供应格局延续,继续给予钢价支撑。与此同时,螺纹钢需求同样走弱,周度表需环比降22.32万吨,高频每日成交同样缩量,两者均是近年来同期低位,淡季走弱特征明显,弱势需求继续抑制钢价。综上,螺纹钢供应低位持续收缩,相应的需求淡季走弱,供需双弱局面下基本面表现疲弱,弱现实继续承压钢价,相对利好则是政策利好预期,预期现实博弈下预计钢价延续震荡运行态势,重点关注政策端情况。

今日沙河大板市场成交重心上移0.36元/平米,江苏市场价格下调2元/重量箱,多数厂仍延续稳价出货策略。近日整体出货表现一般。当前仅沙河浮法厂货源偏紧,贸易商备货意向偏强,其余地区多按需采购为主,备货动力稍显不足。

原料面:各地区熟料市场行情变化不大,熟料价格持稳观望;需求面:各地区受季节性因素影响,下游项目进度缓慢且水泥用量不大,叠加各地区在建项目陆续进入收尾阶段,市场需求逐步走弱;供应面:北方地区各企业继续执行错峰生产,南方部分地区受环保管控影响,厂家限产限发,水泥产量或将延续下滑趋势。总的来看,水泥市场行情延续弱势。预计下周水泥价格窄幅下滑,价格运行区间可能在367-371元/吨波动。

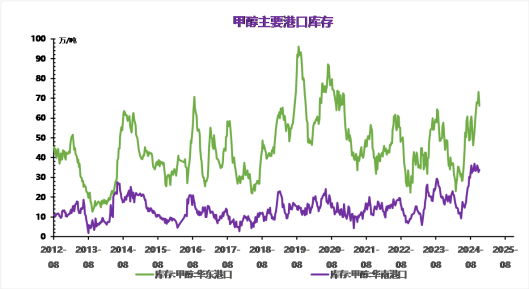

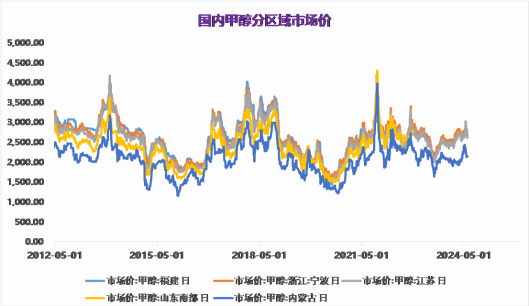

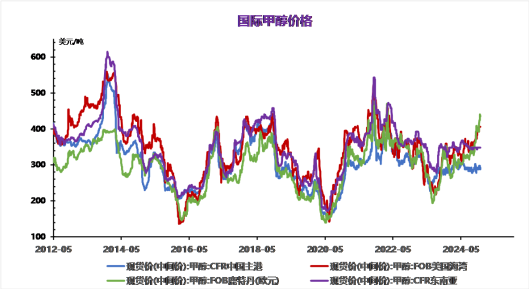

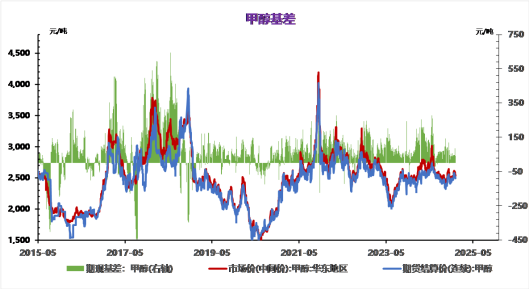

随着部分国内停车甲醇装置的恢复,以及由于甲醇生产企业利润良好,部分装置负荷提升,国内甲醇生产供应高位运行为主,部分生产企业春节前仍存排库需求,但目前下游补货情绪一般,多观望为主,企业下调价格让利出货。由于内地市场弱势,加之港口预期供需变动存较大不确定性,港口市场随之走弱,走弱后市场低价补货意愿提升,区域市场提货有所好转,加之外轮卸货速度不及预期,港口甲醇库存继续去库,后市需继续关注国际装置变动及沿海MTO装置变动。(隆众资讯) 甲醇短期震荡回调。前提市场炒作的天然气问题进入尾声,美国天然气价格快速回落。俄罗斯天然气经由乌克兰传输虽然结束,但是欧洲天然气储存设施容量已达到73%,并且天然气来源多样化,影响小于2022年。伊朗天然气问题前期炒作充分,后续需要伊朗推迟回归才能进一步炒作,短期变化并不大。随着天然气问题炒作尾声,甲醇绝对价格高位回调。

(七)PTA

成本方面,PX价格跟随原油震荡走强。PTA现货加工费低于300元/吨,环比上周小幅回落,利润的走弱降负荷的概率相应增加。而聚酯开工好于预期,下游备货补库仍在进行。从价差上看,聚酯产品加工利润除瓶片以外均有利润,支撑聚酯开工高位运行,而PTA加工费继续走弱,进而倒逼PTA降负荷,PTA基本面或有边际改善的可能性。原油偏强运行,PX下方空间有限,基本面在需求支撑下继续恶化的可能性较小,未来一个月在成本支撑下,PTA不过分看空。

印度截至12月31日累计产量同比下降170万吨;巴西12月上半月产量同比下降63.07%巴西产区Q4降水高于过去十年均值;巴西12月出口284万吨,同比减少25.22%。海关公告提高糖浆和预拌粉关税税率;中国11月份进口食糖53万吨(+9万吨)。

国内市场:CAOC预计24/25榨季国内食糖产量为1100万吨,消费量为1580万吨,进口量为500万吨中国糖业协会数据显示,截至12月底,24/25榨季全国共生产食糖440万吨(+121万吨),全国累计销售食糖250万吨(+80万吨),累计销糖率56.8%。中国海关数据显示,中国11月份进口食糖53万吨(+9万吨)

国际市场:ISO预计24/25榨季全球食糖供应短缺251万吨(前值358万吨)。UNICA数据显示,截至12月16日,24/25榨季巴西中南部甘蔗累积压榨量同比下降4.29个百分点,累计产糖3971万吨(-211万吨)累计MIX同比下降0.98个百分点;12月上半月甘蔗压榨量同比下降54.30%,食糖产量同比下降63.07%ISMA/NFCSF数据显示,截至12月31日,24/25榨季印度产糖951万吨(-170万吨)。OCSB数据显示,截至4月17日,23/24榨季泰国产糖877万吨(-230万吨)。

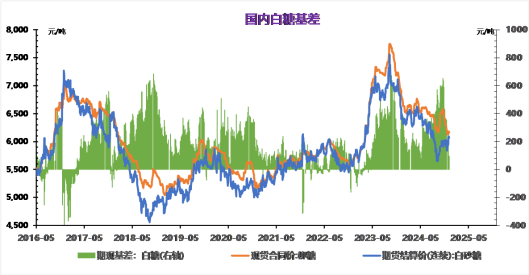

冬至及元旦后现货表现均超预期,价格中枢较高,腊八后开启新一轮需求走强趋势,观测抛压,3月合约交易基差为主,短期跌幅有限;2-3月现货存在主动累库预期,届时利空远月,且2025年集团计划增量较大,继续空配远月合约,锚定现金成本,注意止盈止损。

本周南美潜在天气炒作以及巴西汇率贬值和升贴水回落等出现止跌迹象、成本驱动增强,使得国内豆粕期货市场整体保持反弹趋势,进而带动豆粕现货价格。

市场暂时未出现明显利好,外部市场成本端驱动减弱,国内现货供需面相对偏空,同时还需关注盘中走势以及进入新的一年后海关方面动作。预计下周国内豆粕市场价格或区间弱势运行,均价在2840-2880元/吨。

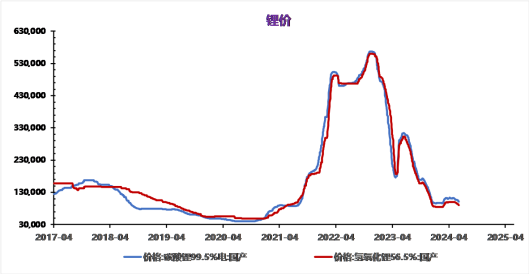

1月9日,碳酸锂期货价格高开低走,主力合约LC2505收78240元/吨,较前一交易日收盘上涨1.37%。碳酸锂现货报价维持弱势,电池级碳酸锂现货成交均价较前一交易日持平。

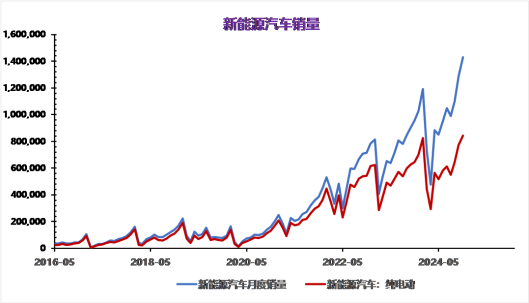

有色网数据显示,12月中国碳酸锂总产量环比增加9%.同比增加59%,其中锂辉石端环比增长16%,锂云母端环比增长 12%,盐湖端环比下降14%;氢氧化锂产量环比下降约 22%,同比增长 15%。

据乘联会数据,12月1-31日,新能源车市场零售同比增长46%,环比上涨10%。全国乘用车厂商新能源批发同比去年同期增长 35%,环比上涨5%。

年末的市场备货需求较好,但是上周市场炒作使得现货报价也略有上涨,对采买需求造成较强的压制,今日有头部盐厂公开拍卖,可关注最终成交结果。

期货方面,昨日碳酸锂期货价格反弹,整体上维持区间震荡,但是较前两周的震荡区间中枢有所抬升,短期内或维持区间内运行,接下来可以关注交易资金和产业套保资金之间的博弈。